La réassurance représente l’assurance des entreprises d’assurances. On l’appelle encore assurance secondaire. Cette dernière n’a aucune raison d’être, sans la phase préliminaire du transfert de risque que constitue l’assurance primaire. La réassurance est ancrée dans le domaine de l’assurance, mais aussi de la finance. Voici ce que vous devez savoir.

Qu’est-ce que la réassurance ?

Savez-vous que votre organisme d’assurance souscrit elle-même à une police d’assurance ? Le système de la réassurance existe depuis longtemps. On le retrouve en effet dès le 14ᵉ siècle pour couvrir de grande exploration maritime, qui représentait à l’époque un énorme risque financier. La réassurance permet en réalité à un assureur et à leurs clients de se protéger contre des risques très lourds qui mettraient en danger leur activité.

Imaginez par exemple un tremblement de terre, qui viendrait détruire plusieurs milliers de foyers ou un modèle de voiture fabriqué en série avec un défaut de fabrication qui provoquerait plusieurs centaines d’accidents. Pour faire face à ces risques très importants et protéger leurs clients, les assureurs se tournent donc vers des réassureurs. Ces derniers sont présents dans le monde entier et prennent soin de détenir un portefeuille de risques suffisamment diversifié pour ne jamais être mis en danger par les mêmes événements.

Qu’est ce qui la différencie de l’assurance ?

En termes de réassurance, le réassureur parle à son interlocuteur privilégié. Désormais, il y a une réelle ouverture avec cette présence. En prenant l’exemple d’un développement produit, l’assurance sera disponible pour avoir un rôle de conseiller à la fois en termes de tarification ou de souscription. En effet, on peut dire que la réassurance représente l’assurance des assureurs. L’une des visions du métier d’un organisme d’assurance est d’analyser les risques qu’il supporte et de les partager, pour être certain d’avoir les capacités pour y faire face lorsqu’il y a sinistre. C’est pour cette raison que l’assureur peut confier généralement un risque à un réassureur.

En cas de sinistre, le réassureur restitue une partie ou la totalité des avoirs (sommes) que l’assureur devra donner à la victime. L’assureur ne dispose pas de lien juridique avec le réassureur. Son dédommagement est géré par l’assureur. En vue de réduire son exposition en termes de finance, un assureur peut prendre la décision de léguer une partie ou la totalité d’un risque à un réassureur. Il peut également le solliciter pour profiter d’un service spécial.

Quels sont les plus grands acteurs ?

Les plus grands acteurs de la réassurance sont Swiss Re et Munich Re. Le réassureur Suisse a atteint plus de 26 milliards de dollars de primes tandis que l’opérateur allemand a réalisé près de 24 milliards. Ces deux compagnies sont bien loin devant d’autres concurrents que sont :

- Berkshire Hathaway,

- Scor,

- Lloyd’s,

- Hannover Re.

En gros, Swiss Re demeure actuellement le leader mondial dans ce secteur.

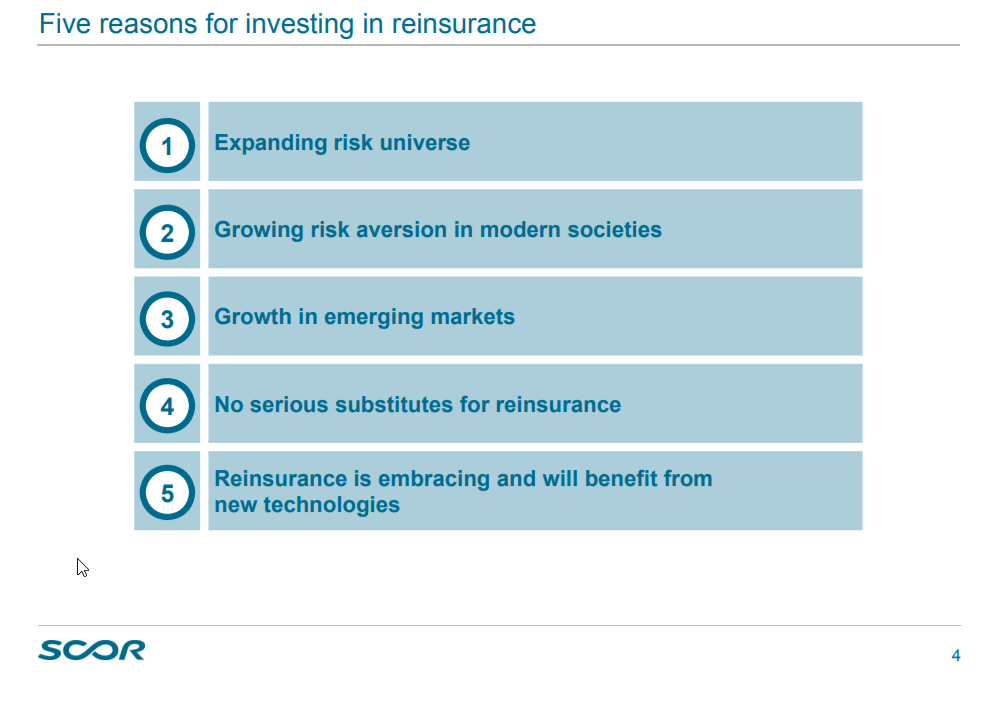

Pour Scor, les raisons d’investir dans la réassurance sont les suivantes :

Principe de la réassurance

Le principe de la réassurance est aussi facile à comprendre que celui de l’assurance. Ce principe stipule que la société d’assurance accorde au réassureur un risque spécifique contre le paiement d’une prime de réassurance équivalant au risque cédé et au moyen de transfert programmé dans le traité. La compagnie d’assurance est donc nommée la cédante et elle réalise une cession vis-à-vis d’un ou de divers réassureurs par un programme de réassurance.

Fonctionnement de la réassurance

Il existe diverses branches et sous-branches dans le secteur de la réassurance :

- vie,

- non vie,

- dommages aux biens,

- responsabilité civile.

Ces différentes branches se présentent sous trois principaux types de réassurance. On peut donc citer : le type obligatoire, le type facultatif et le type facultative-obligatoire. Ces différentes catégories se déclinent aussi suivant quatre grands modèles de traités de réassurance. On a ainsi le traité excédent de dommage, le traité excédent de pleins, le traité excédent de déficit et le traité quote-part.

La majorité des traités disposent d’une échéance de 1 an. Tous les ans les accords de réassurance sont reconduits au cours de la période de reconduction qui indique souvent le pic d’activité auprès des réassureurs.

En définitive, la réassurance est une démarche de dispatching des risques favorisant un partage vertical. L’assureur donne son accord en acceptant de porter la totalité du risque tout en cédant ensuite à ses réassureurs qui peuvent être des experts. Cette démarche est en général adoptée afin d’éviter l’accumulation du risque sur une seule partie. Généralement, les assureurs endossent des risques avec des garanties très importantes.